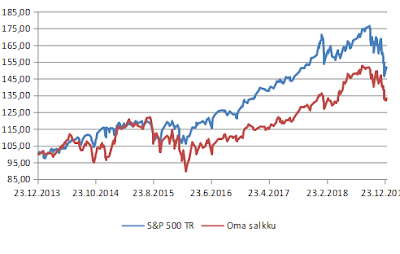

Olen jo pitkään odottanut kurssilaskua ja rakentanut salkkuni sen mukaan. Lasku on kuitenkin antanut odottaa itseään ja mielestäni monet ylihintaiset osakkeet ovat jatkaneet vahvaa nousuaan. Nyt olen ihan tyytyväisenä saanut katsoa, kun ne samat osakkeet laskevat enemmän kuin omat osakepoimintani. Toki, jos suunta kääntyy takaisin nousuun, niin ne voivat nopeasti repiä taas lisää etumatkaa. Ei myöskään ole mitään takeita siitä, kuinka hyvin salkkuni käyttäytyy mahdollisessa laskun syventymisessä (bear-markkinan jatkumisessa). Aika näyttää.

Suurimmat syyt sille, että voitin vertailuindeksini, on nähdäkseni vedossani jenkkien retail-sektorin puolesta, dollarin vahventumisessa sekä Technopolisin ostotarjouksessa. USA:ssa nimittäin oli 2017 lopulla joku käsittämätön ajatus, että retail (vähittäiskauppa) tulisi jotenkin kuolemaan ja verkkokaupat tulevat viemään kaikki asiakkaat (kuulostaako tutulta 2000-luvun vaihteen IT-kuplan ajoilta?). Tässä yhteydessä ostin muun muassa Target:in, Macy's:in ja retail sektorin kiinteistöihin sijoittavan REIT:in Kimco Realty:n osakkeita. Varsinkin kaksi ensimmäistä tuottivat todella hyvin ja viimeinenkin ihan ok.

Dollarin vahvistuminen puolestaan auttoi tuottoja ihan kivasti, kun vajaa puolet salkustani on dollarimääräisisissä sijoituksissa. Joku voi sanoa, etteivät nuo valuuttakurssimuutokset ole aitoja tuottoja, ja saatan jopa olla samaa mieltä. Olen kuitenkin aikaisempina vuosina tulkinnut kurssitappioita omaksi tappiokseni, joten on vain johdonmukaista laskea nyt kurssivoitot omaksi hyödykseni.

Technopolisin ostotarjouksen tuoma hyöty ei ollut hirveän iso, koska Technon osuus salkustani ei ollut enää hirveän iso, vaikka kyseessä olikin salkkuni suurin yksittäinen sijoitus. Ostotarjouksen hinta oli mielestäni turhan alhainen, mutta eipä sille mitään voi. Ostotarjouksen tekijä luonnollisesti haluaa maksaa mahdollisimman vähän ja tuollakin Technon sai ostettua, joten onneksi olkoon vaan ostajille.

Epäonnistumisista puolestaan voidaan mainita Lehto sekä Atria. Lehdon kanssa toistuvat tulosvaroitukset yllättivät. Atrian laskun syytä en puolestaan oikein ymmärrä. Siksi olen lisäillyt sitä kurssin laskiessa. Ehkäpä en vielä ole valmis myöntämään Atriaa epäonnistumiseksi, mutta ainakin realisoimattomia tappioita se toi 2018 aikana. Lehtoakin kyllä vielä omistan, mutta sen osalta luotto plussalle pääsystä lähiaikoina on aika vähäinen. Pidän sitä, koska pidän Lehdon oikeaa arvoa osakkeen nykyhintaa korkeampana, mutta samalla alhaisempana kuin niistä maksamaani keskihintaa. Siksi pidän sitä selkeämmin virheenä kuin Atriaa.

Sellainen pitää myös todeta, että vaikka salkkuni koko on noin 70 000 €, ei tuo saavuttamani 1,5 %:n tuotto tarkoittanut kuin vajaan 40 euron voittoa, koska salkku on loppuvuoden laskuissa ollut isompi kuin aikaisemmissa nousuissa. Se nyt vaan on TWR-laskentatavan ominaisuus, että prosenttituotto ja euromääräinen tuotto eivät aina kulje yhdessä odotetusti, kun pääomaa lisätään (tai vähennetään) vuoden aikana. Lähellä oli sekin mahdollisuus, että prosentuaalinen tuotto olisi ollut plussalla, mutta eurot miinuksella.

Vertailun vuoksi lisään vielä Nordnetin salkun vertailun OMXH tuottoindeksiin sekä DAX-indeksiin, joka käsittääkseni on hintaindeksi (tuottoindeksiä Nordnet ei tarjoa DAXin ostalta). Toisaalta, vaikka DAXiin lisäisi nuo tuotot, niin ei saksalaisilla silti vahvasti mennyt vuosi 2018.

Ei kommentteja:

Lähetä kommentti